- 神戸で税理士による相続税の申告手続きHOME

- 生前贈与・生前相続対策

ご相談にいらっしゃるお客様より、「相続対策は何から行えば良いの?」とご質問をいただくことがございます。

生前相続対策の第一歩は、現時点での財産の洗い出しを行い、

その一覧を“財産の総額がどのくらいになるのか”を正確に把握することから始まります。

納税負担の少ない相続を行うためにも、事前にしっかりと内容を確認し、対策を行っていきましょう。

相続で資産を

“残したい”?“守りたい”?

Which

“残したい”

- 資産を子供や孫に残したい。

- 相続税の最高税率は55%と聞いて、不安がある。

- 相続税について節税対策を行いたい。

- 不動産について相続税対策を行いたい。

- 中・長期的な節税計画を立てたい。

“守りたい”

- 遺産額をできるだけ多くしたい。

- 親の資産を出来る限り守りたい。

- 税制面を考慮して、土地活用をしたい。

- 税制改正についても確認しておきたい。

- 負動産に有効な対策を行いたい。

生前贈与相続税対策の検討にあたって

Consider

生前贈与相続税対策を検討する際には、まずはご自身の資産全体の把握が必要不可欠です。

そのうえで、下記のように分類してみましょう。

1.所有資産の分類

2.解決すべき課題の把握

3.対策検討後、実行

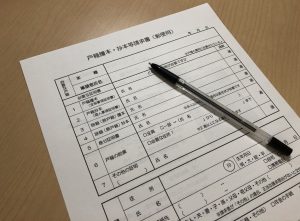

生前贈与相続税対策その1:所有資産の分類

相続税対策を検討する際には、まずはご自身の資産全体の把握が必要不可欠です。

そのうえで、下記のように分類してみましょう。

| 金融資産の分類(例) | |

|---|---|

| つかう |

|

| ふやす |

|

| そなえる |

|

| のこす |

|

| 不動産の分類(例) |

|---|

|

|

|

生前贈与相続税対策その2:解決すべき課題の把握

次の4点について実現させるため、解決すべき課題が何であるかを考えてみましょう。

1.遺産分割を円満に

2.相続手続きを円滑に

3.納税資金の準備・確保

4.相続税を減らすために

1.遺産分割を円満に

このような点に気を付けましょう

- 遺言書がない場合、遺産分割の協議の際に苦労することがある

- 遺産分割が確定しないと、相続税を減らすための特例を使うことができない

- 対策例

-

- 遺言書を作成する

- 保険や信託等で、遺産分割の対象とならない財産を指定する

- 資産の組みかえを行う

2.相続手続きを円滑に

このような点に気を付けましょう

- 相続財産の全体を把握するのに苦労することがある

- 相続の手続きには時間と労力が必要

- 「遺言」または「遺言のような書類」を見つけたら要注意!

- 預金の引き出しや財産の処分・換金で困るケースがある

- 対策例

-

- 相続財産の内容を整理し、簡単に把握できるようにする

- 相続人が行う相続手続きの負担を減らす

- 相続直後に預貯金が引き出せない場合の対策を行う

- 海外に財産がある場合や、海外に相続人がいる場合には、前もって対策を行う

3.納税資金の準備・確保

このような点に気を付けましょう

- 相続税は、原則として相続発生後10か月以内に、現金で一括納付しなければならない

- 納税資金が不足すると、相続人の負担が発生する

- 対策例

-

- 相続させる人の金融資産を増やしておく

- 相続させる財産の中で、金融資産の割合を増やしておく

- 納税資金として、相続人や受遺者それぞれに対し金融資産を配分する

4.相続税を減らすために

このような点に気を付けましょう

- 相続税は、事前に試算してみる

- 相続税には、税額軽減のための制度や特例が設けられている

- 対策例

-

- 生前贈与を活用して財産を移しておくことで、相続税を軽減する

- 財産の組みかえを行うことで、相続税評価額を減らす

- 財産の分割方法を工夫することで、税額を減らす

相続税対策その3:対策検討後、実行

相続対策を検討し実行していく際には、次のカテゴリから金融商品やサービスの活用を考えてみるとよいでしょう。

生前贈与

遺言

保険・信託等

不動産

事務所案内

Office

| 設立年 | 2002年8月 |

|---|---|

| 所員数 | 13名(男性税理士2名、女性税理士2名在籍) 代表社員 税理士 阿原 清史(登録番号 第 95483号) 代表社員 税理士 小河 末廣(登録番号 第113277号) 税理士 佐野 理子 税理士 下瀨 智子 |

| 住所 | 〒651-0086 兵庫県神戸市中央区磯上通八丁目3番10号 井門三宮ビル12階 |

| 電話番号 | 078-252-8885(受付:平日9時~18時) |

| FAX番号 | 078-252-8886 |

| ご相談 | 完全予約制。

神戸すえひろ税理士法人では、相続税の申告についての初回のご相談は原則無料でございます。 ただし、実際に相続が発生している場合を対象とさせていただいております。 生前対策など、相続発生前のご相談に関しましては、内容によりご相談料をご請求させていただく場合がございます。 お気軽にお問い合わせください。 |

プラン内容

Plan

神戸すえひろ税理士法人では、お客様のご状況・ご要望に合わせて さまざまなプランをご用意しております。

078-252-8885

078-252-8885

078-252-8885

078-252-8885